试想一下,有这么一家街头小店。夫妻两个勤奋经营,诚信待客,广受街里街坊的欢迎。他们流水稳定,蒸蒸日上,商业信誉很好,甚至是非物质文化遗产的传承者。这样一家店,在扩大经营,拓展业务时,应该获得金融服务的支持吗?

大家的答案想必都是肯定的。但现实情况是,由于没有传统的“三张表”与不动产抵押,这样一家店其实很难向信贷机构证明自身的商业价值,继而难以获得有效的金融服务。这就是金融业常说的“能授予贷款的不需要贷款,需要贷款的得不到贷款”。

怎么破解这个难题?答案是靠大数据和AI。如果金融机构可以通过大量可靠、多元的商业数据,准确识别一家夫妻店的商业模型与发展轨迹,那么金融服务就有迹可循,有数据可依靠。从而就能够解决千千万万家小微企业、小门店、小作坊的金融需求,做到真正的普惠金融,以数促实。

事实上,这仅仅是数据和AI技术能够在金融业中发挥价值的冰山一角。大语言模型可能成为用户的智能理财顾问;AI风控技术可以担任金融机构的风险评估师;智能体可以参与到金融业的顶层决策中来,担任“数字人高管”。

金融业这艘庞大的航母,在过去经历了几次航道转向,第一次是从签章单据的传统金融业态,驶向信息化、数字化的瀚海;第二次是从网点为中心,驶向智能手机和移动互联网的多中心三角洲;第三次,就是驶向数据与AI驱动的智能峡湾。

今天,近乎所有金融机构都在关注AI、讨论AI,坚决抓住智能化金融的新机遇。而当Where已经确定了,新的问题就是——How?

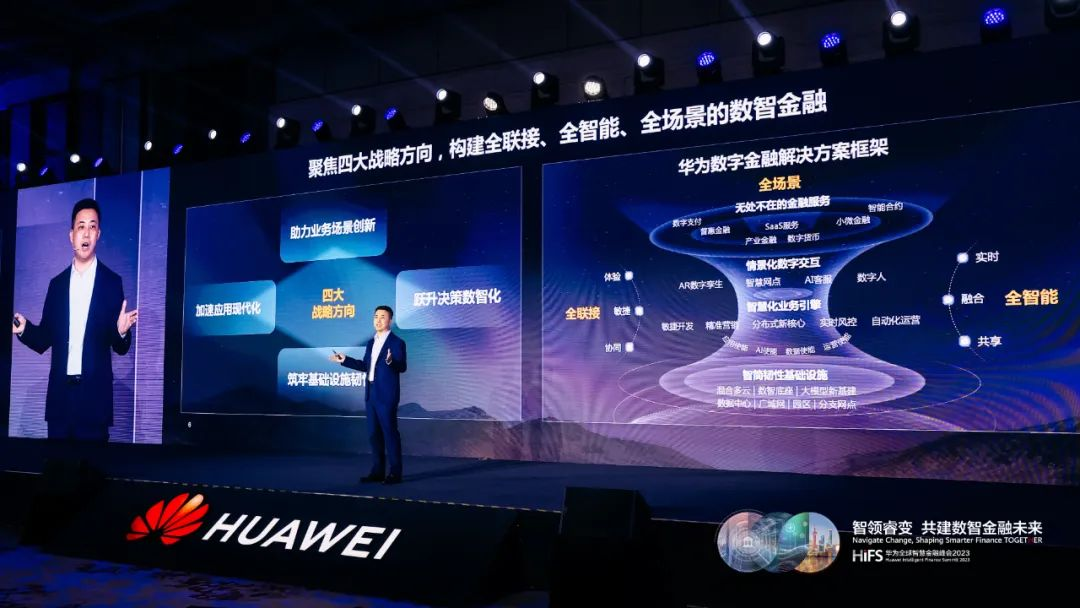

6月7日,华为全球智慧金融峰会2023在上海召开,华为携手先进数通、神州信息、安硕、科大讯飞、同盾、帆软、永洪、索信达和恩核等生态伙伴,联合发布了华为金融数据智能解决方案3.0。推进金融机构数智能力五维升级,通过构建云、数、智、算全面融合架构,助力金融机构的智能化创新。

华为金融数据智能解决方案3.0的价值,就是提供了金融业驶向智能时代的方法与路径。

那我们就以此为基础,来看看把金融航母开进智能峡湾,总共分几步?

第一步,眺望智能峡湾的迷雾与风暴

想要实现金融业的智能化目标,提高金融机构的整体智能化水平。首先需要明确的是金融机构面临的智能化难题有哪些。就像一艘大船想要驶进海湾,首先需要让水手登高眺望,预判接下来航行的难点是什么。

AI的三要素是数据、算法与算力。对于金融业而言,进入智能时代的挑战也蕴藏在这些端口当中。整体而言,这次航程会遇到这样几项代表性挑战:

1.数据迷雾

智能来源于数据。金融业庞大的数据规模与数据增速,就是金融智能化的最大助力。但海量数据中既蕴藏着无数的保障,也会给数据的使用者、分析者带来巨大的数据迷雾效应。如何更有效管理数据、分析数据、应用数据,成为数据驱动型企业,就是金融业面向未来的核心竞争力。

以金融业本身的数据能力来看,IT系统重复建设过多,数据平台分散,缺乏统一的数据管理工具等问题,都降低了数据的可利用效率。驶出数据迷雾,需要从金融机构本身的数据能力开始入手。

2.算法风暴

大模型的成功,让各行业都看到了新的智能化契机。但通用模型如何与行业需求、行业知识适配是一个至关重要的问题。对于金融业来说也是如此,AI算法与金融场景的融合适配难度很高,并且AI开发周期长、开发效率低、相关业务上线应用流程繁琐等问题,构成了困扰金融业进行智能化升级的算法风暴。

3.安全礁石

金融毫无疑问是最重视安全的行业,而AI技术带来了大量数据的反复调用、非结构化数据的频繁存取,以及新的软件系统与核心业务相结合。这些新变化都将带来新的安全隐患。如何避免安全问题成为智能化航道上的礁石,也是需要考虑的问题。

- 水手难题

智能化的核心是人才,但在目前阶段,既懂AI懂数据,同时又懂金融,懂券商的人才非常难得。适当的人才培养与培训机构,是满足金融业智能化升级的关键。

想要克服这些挑战,金融航母需要在数据智能方面,完成一场多维度的全面升级。

第二步,让金融航母做好准备

面向确定的智能化未来,金融行业需要深度、立体地释放数据智能价值,全面提升数据、算法、算力、人才、安全等维度的能力与水平。想要冲破风浪,驶入智能海域,最关键的还是金融业本身的智能化、数字化水平。

(华为数字金融军团CEO 曹冲)

华为数字金融军团CEO曹冲表示,数智价值释放经历四阶跃升:从作业到数据,构建数据全链路实时能力,数据实现高效流转;从数据到信息,通过数据一站式与智能化治理,让人人敢用数、用好数、爱用数;从信息到知识,建立知识图谱与统一视图,实现对金融用户全量全要素洞察与决策;从知识到行动,让生产力AI化,帮助业务高效决策。

想要实现数据价值的四阶跃升,不能仅仅依靠单一技术、单一能力的升级,而是需要从顶层设计出发,完成包括数据架构、数据治理、数据消费、数据安全、数据人才在内的五维升级。为此,华为打造了数据智能解决方案3.0,其包括三大业务场景方案与四大数据平台方案,能够以实时湖仓为基础,对业务用数需求实现秒级响应。通过打造分布式集群计算能力,支持千亿级参数大模型和TB级数据的高速训练,打通数据和AI产线进行一站式开发与建模,并且还深耕数据智能化场景,通过融合架构,化繁为简,助力金融业提升场景化智能水平。一次性解决金融业在算力、算法、数据、安全等领域的多重挑战,帮助金融航母实现一次全方位、立体化的舰船革新,具体来看,其中包括:

1.立起数据消费的风帆。

在数据消费升级方面,金融机构需要树立标杆性的数据应用场景,以此作为整个智能航行的风帆。为了满足这一需求,华为携手伙伴,通过实时湖仓、图数据库、大模型、实时决策、AI产线等技术引擎,打造了一系列创新性的业务场景方案。比如说,实时智能营销方案,可以推动金融营销从批量走向事件和模型双轮驱动;实时智能风控方案,可以使能风控从单点和事后走向全面和前置;智能数字员工方案,可以助力运营从数字化走向智能化。

2.转动数据治理的船舵。

数据治理方面,金融机构需要统一的数据治理工具,像船舵一样为数据智能进行整体把关。为此,华为提供了数智研运一体化的产线方案,实现一站式敏捷化、智能化、精益化的数据治理与AI建模。通过引入DevOps敏捷思维,无缝衔接DataOps、MLOps,使能数据快速供给与消费,将模型开发时间从月缩短到周,以此全面重塑金融数据的开发与治理效率。

3.筑牢数据架构的船身。

数据架构方面,金融机构需要实现多种技术有效协同,让数据高效流转,业务快速响应。架构就像船身船骨,是金融这艘大船能否乘风破浪的基座。为此,华为提供了智能湖仓一体和大模型存算网的两大数智新基建方案,推动金融业务向秒批秒办的高度时效性发展。

4.建造数据安全的船锚。

安全能力是金融智能化的定海神针,是一切技术升级的前提。华为数据可信流通方案,通过控制策略模型和引擎、跨域身份与信任空间、高性能透明加解密三大安全技术,实现数据跨主体以及边界传输后依然可控,满足金融机构高度严苛的安全需求。

5.培养数据人才作为水手。

为了满足金融业智能化发展的人才需求,华为提供了架构设计、集成设计、数据迁移、场景设计与运营等四阶服务,帮助金融机构快速部署落地并快速实现能力导入,为金融机构提升数据内生能力。

在五维升级的帮助下,金融机构可以全面提升自身的数据治理、应用、安全水平,从而让这艘大船能够穿越数据迷雾,驶出算法风暴,平稳度过安全礁石,以最高航速,抵达智能时代的新港口。

第三步,拔锚启航,驶向智能时代

在确定了升级维度与方法后,金融业需要面向智能化未来坚实前进。这不仅需要有效的技术与解决方案支撑,同时还需要实践经验与生态合作。这一方面,华为数字金融军团始终与金融业共同进取,立志成为金融业驶向智能峡湾的航海伙伴。

目前,华为数据智能解决方案3.0已经支持了工商银行、招商银行、上海银行、海通证券、中国人寿等金融机构的数据平台建设,服务全球超过100多家金融机构,同时华为也在与工商银行、农业银行协作,共同探索金融大模型等AI领域的创新应用。

与此同时,在实践探索方面,华为还启动了了金融行业“智领跃升·数智转型行动”计划,聚合华为与伙伴的经验与技术能力,共同构筑领先的金融行业解决方案。在技术平台能力与实践探索的双轮驱动下,金融机构可以更好掌握数据,掌握智能,掌握AI技术带来的跨时代机遇。

截至目前,华为已服务全球60多个国家和地区的3300多个金融客户,包括全球Top100银行中的50家。

数据是无尽的宝藏,智能是确定的未来。以智能为罗盘,金融业的新一轮大航海时代已经开始,智能峡湾里,别样的风景正在等候。

在那里,金融机构的数字化能力可以极大提升。开发AI模型,应用AI技术的门槛得到极大降低。AI技术将成为银行服务千行百业的新抓手,新窗口。

在那里,夫妻小店、乡村小厂也能得到有力、精准的金融服务。金融将真正融入人间烟火,成为社会普惠发展的底座动力。

在那里,工业、农业、服务业都将得到更加智能化的金融联接,让金融成为实体经济的创新引擎。以金融数字化推动行业发展,进而实现千行百业的共同数字化创新,最终构筑出“行业-金融-数字化”三者之间的正向循环,实现真正的数实融合发展。

随着金融支撑实体经济发展中上升为国家战略,金融智能化正在成为支持实体经济发展的未来抓手。在金融航母的甲板上眺望,智能峡湾的风景已是尽在眼前。

扫码下载APP

扫码下载APP

科普中国APP

科普中国APP

科普中国

科普中国

科普中国

科普中国