8月1日起中国对镓、锗相关物项实施出口管制。目前已有很多文章介绍了这两种稀散金属基本情况,我国是镓、锗产量大国,并且它们是半导体等多项产业的关键材料,因而这项措施被认为会对全球相关产业链造成很大影响。果真如此吗? 本文从相关从业者角度,介绍镓的产业应用,分析管制风波下缘的供应问题。

撰文 | 何钧、王本忠(成都芯众享科技有限公司)

2023年7月,中国政府宣布从8月1日起对镓、锗这两种元素的相关物项施行出口管制,可谓一石激起千层浪,引起广泛关注和讨论。

这两种元素以往很少出现在公众视野之中。实际上,镓的消耗量折算成纯金属存在形态,每年不过区区几百吨的水平(我们认为这个估计可能稍偏低,至少是没有计入回收使用的部分),该消息引发的反应却超过以往——对个别实体实施制裁。舆论认为其潜在的影响面更广,显示了中国政府在有关方面反扼制的措施和决心的升级。新的管制措施并不是无差别的加征关税,而是实施出口许可管制,其实际后果极大地依赖于执行情况(在经过批准后仍可正常出口)。但是,无论具体操作如何,由于目前相关领域的全球化市场分工形态,想精准打击特定国家、特定领域及特定实体,难度很大,管制措施影响的还是整个相关的产业链。目前中国粗镓的生产占全球份额的90%以上,对产业链有强大的影响力,在消息传出后的短短几天内,中国出口粗镓的价格就飙升27%。作为相关领域的从业者,我们也非常关注镓的这次供应链风波对行业的影响,包括近期的冲击,各方的反应,还有后续事态的发展可能导致的长期格局。

镓在自然界中不以游离元素存在,而是以微量化合物形式存在铝土矿、闪锌矿中。丨图源:wiki

镓的产业应用

由于其独特的热学、光学和电学性质,名不见经传的镓在产业界有不少应用,涉及低熔合金、催化剂、光学玻璃、牙科填料、压电材料、传感器、IC、微波射频、永磁铁、光伏、LED、功率器件,等等,甚至很难有一个真正完整的名单。由于市场体量不大,镓相关产业形成典型的横向整合的全球市场化模式,相互依赖嵌套。评估各个应用以及替代可能,需要专门而深入的专业知识,包括技术和量化的全球市场信息,这本来是非常困难的。但是如果我们从其主要的应用领域的特征出发,以市场角度观察,还是可以得到一些相对明晰的结果。

镓系材料最显著的应用还是在芯片领域。普通人一提起芯片,想到都是硅材料。确实,硅基芯片占到了整个产业的90%以上,其相关技术性能的高速且可预期的发展,在过去几十年深刻而广泛地影响了人类社会,成为信息产业的基础。不过,硅材料也有一些先天不足,首先是作为所谓“间接带隙”晶体材料,发光效率较低;另外其带隙窄且固定,难以调整。因此在照明光电领域,目前应用所谓的直接宽带隙的化合物半导体材料,主要是氮化镓(蓝白光),砷化镓(红光)以及磷化铟(光纤低损耗波段)。

砷化镓晶圆丨图源:matltech.com

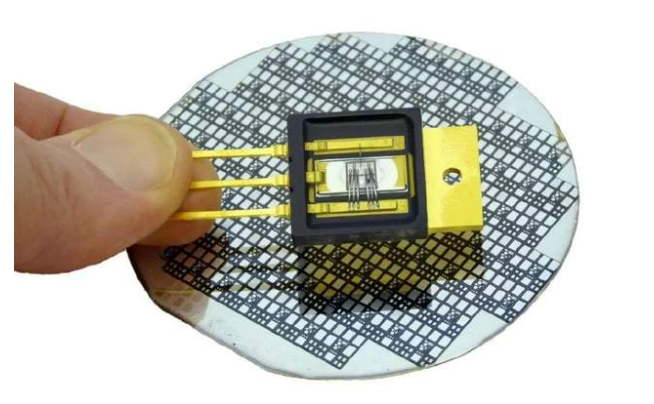

镓系材料的晶体材料特征也使其成为射频器件的基础。射频器件则是无线通讯、雷达等产业的基本器件。以砷化镓射频器件为例,其基本制造流程如下:先制成高质量的块状单晶材料,然后切成0.5毫米左右厚度的圆片(称为晶圆衬底),接着于衬底顶面沉积生长薄层砷化镓材料(称为外延),然后再对外延层进行各种加工工艺程序,制成排布在晶圆上表面的器件,最后还要从背面去除大部分厚度的衬底,以满足散热和控制寄生电感的要求。砷化镓在某些应用(雷达、基站等)中的唯一替代者是某些方面性能更强的氮化镓材料,仍然绕不开镓,只是氮化镓器件目前并不使用同质衬底,所以用量要少得多。值得注意的是,氮化镓器件目前并不适用所有砷化镓射频应用领域,比如手机中的射频功率放大器芯片。此外,使用砷化镓单晶衬底的射频和光电器件,对质量的要求不一。而中国目前还大量进口高质量的砷化镓单晶衬底。

除了前面提到的较为“传统”的应用,镓元素还和一个很重要的新兴领域有关。这就是电力电子(也被称为功率)器件。和射频器件相比较,电力电子器件的工作频率较低,面积较大,处理的功率等级较高,对可靠性和成本的要求更高,其市场体量也更大。氮化镓电力电子器件(如手机充电器)已经进入消费电子市场,不过其制造使用的仍然其他材料的衬底。使用同质衬底的氧化镓则是高端电力电子器件的希望之星,已经被美国政府列入管控。

氮化镓的晶圆衬底,则是另一个受资本关注的领域——也就是白(蓝)光激光器——的关键基础,目前也有了长足的进步,越来越接近大规模商用。

中美镓金属供应概况

全球镓材料的提取,主要是铝土矿制铝的副产品。中国企业大举进入后,镓大体上一直处于供应过剩的局面,目前估计中国出产的粗镓(纯度99.99%,俗称四个九)占全球的90%以上。每公斤粗镓从之前的4000元人民币左右,一度跌到2012年的不足1000元人民币。也就是这之后,中国以外的一些实体相继停止了粗镓的生产。近年来,由于中国对相关产业的环保要求,以及疫情造成的供应链波动,导致过粗镓价格短期上涨,但是也从未达到2012年之前的4000元水平;哪怕是最近几年需求增长明显,加上这次的出口管制带来的粗镓价格上涨,也不过是每公斤2000元人民币出头。回顾历史,这个价格并不处于高位。

由于相关产业链的横向整合模式,各个市场看到的场景差别很大。以中国来说,镓材料产出主要受自身内部市场的需求驱动,主要是被(钕铁硼)永磁材料、铜铟镓硒薄膜光伏材料、照明光电等市场的高速增长消耗。中国也需进口一部分纯度更高的精镓,粗镓的价格变动会影响精镓的价格。从粗镓到精镓的附加价值不算太高,技术上也没有特别显著的壁垒。我们相信这次供应链风波会进一步推动中国精镓提纯产业。

氮化镓半导体器件丨图源:dignited.com

反观美国则是另一个极端,他们的镓100%依赖进口。在中国占主要地位的消耗镓的产业,由于成本原因,在美国并不发达。美国的镓系材料进口,主要是砷化镓单晶衬底材料,数量相当可观,占到全球镓用量的显著比例;另外也有一部分金属粗镓和精镓。由于美国目前对中国金属镓施行较高的关税,后者在美国进口的占比已经降到不足一半。综合看来,美国对中国来源的镓的直接依赖已经降到较低水平。并且砷化镓射频器件所用的大部分材料,都能在制造阶段消耗并回收利用(这也和对砷的环保要求相关)。实际上美国对中国进口镓加税的目的之一,就是保护美国本土仍然存在的回收利用镓的实体。因此短期内受到中国出口管制直接冲击的,主要还是欧洲、日本等国家的高端砷化镓晶体材料的供应商。这些供应商的产能呈现全球化分工布局的形态,精确统计其供应链和镓产品的物流也不是一件简单的事情。这不禁让人联想到近来一些国家协同美国封锁我国半导体的措施。

中美都大量进口的高质量砷化镓单晶衬底,其工艺附加价值远高于材料价值,对目前的粗镓价格的波动并不敏感,所以不至于引起供应的波动。实际上,中国在这一领域一直面临一定的供应风险。而自己的相关产品质量已经接近成熟,所以这次的风波,可能会促进国产砷化镓单晶衬底在射频领域的应用。

此外,中美也都进口含镓外延生长所用到的高纯材料,包括三甲基镓、高纯金属镓等。和体材料比它们的用量小,在最终产品成本结构中占比不大,也不会受太大冲击。同样地,这个领域中国用户也面临一定的供应风险,国内的供应商技术也接近成熟,因此镓金属出口管制可能会推动其商业应用。只是由于市场体量不大,资本的支持意愿存疑。

镓供应长期格局

接下来谈一下对镓供应长期格局的看法。我们已经看到,镓资源并不是中国垄断的。在镓系材料最重要的射频器件领域,并没有可见的替代者。人们曾设想硅CMOS和锗硅(这里又涉及另一个列入出口管控的材料)器件能够在移动终端市场显著替代砷化镓器件的份额,但是实践的结果相反——砷化镓器件的需求反而随着通讯市场的发展而增大。除了射频器件,照明光电这样重要的产业,目前也没有适宜的替代镓的材料。另一方面,为了减少对镓来源的依赖而进一步回收利用最终产品(手机芯片、永磁材料、PV薄膜等)中的镓元素,经济上也是不现实的。以钕铁硼永磁材料为例,作为材料主体成分的稀土元素钕的回收成本尚且不够经济,市场缺乏回收意愿,而镓只是在其中微量添加,这样镓的单独回收就更无经济意义。一个典型的手机射频功放芯片中的镓只有几毫克左右,价值不到一分钱。因此在中国之外重建粗镓供应的产业链基础就是某些国家的必然选择。我们按照目前价格估计,国外重建粗镓供应成本不会低于每公斤5500元人民币,但是也不会太高。而前文列举的很多镓材料的应用规模很小,对成本较大范围的变动不敏感,因此都不会受到很大影响,也就无须过多讨论。

我们更关注的是一些相对较大体量,又对成本敏感的产业,比如永磁材料、PV、照明光电等,以及前文提到的新兴领域,这些更依赖镓供应的稳定性。中国的高端射频材料产业技术突破后,也会使得该产业形成类似今天许多产业因“内卷”致使价格降低的状况。除非中国也通过更严的环保要求等之类的措施,导致大幅提高粗镓提炼成本,否则不会有显著的成本差价。对于中国以外的国家,要维持产业所需的市场体量,单纯依靠政府补贴是不现实的,可能会出现贸易壁垒保护,而这又会进一步提高下游产业的成本。在中国已经具有技术能力的这些产业领域,本来就对成本敏感,这类贸易保护行为又可能引发更进一步的贸易保护。

整体来说,过去几十年,镓系材料发展的历程,就是在人们的期望和不懈努力中,从通讯军工逐渐走进工业生产和日常生活的过程。需求越来越大,供应链也越来越市场化。中国是全球制造业中心,对很多产业链都有举足轻重的影响。产业链在全球范围内的横向整合分工,是全球化的结果,也是维系全球化的一种力量。中国有关机构选择了锗和镓这两种稀有矿产资源实施管制,必然做过相应调研和权衡。但是从整体来说,与这两种元素材料相关的产业链与其他的产业链没有本质的不同。中国的反击措施是不得已的反制,是警告性的。这将体现在其后的具体操作和影响中。镓系材料的各种应用发展,短期内可能会受到一定影响,但不会影响镓相关产业的长期发展走势。

本文受科普中国·星空计划项目扶持

出品:中国科协科普部

监制:中国科学技术出版社有限公司、北京中科星河文化传媒有限公司

2023-08-01

2023-08-01

扫码下载APP

扫码下载APP

科普中国APP

科普中国APP

科普中国

科普中国

科普中国

科普中国