“非营利组织免税资格”与“公益性捐赠税前扣除资格”是两种极易混淆的税收优惠政策概念,今天我们就来讲讲免税资格和税前扣除资格有何不同。

一、优惠对象不同

1.“非营利组织免税资格”的优惠的对象是:非营利组织。

非营利组织须同时满足以下条件:①依照国家有关法律法规设立或登记的事业单位、社会团体、基金会、社会服务机构、宗教活动场所、宗教院校以及财政部、税务总局认定的其他非营利组织;②从事公益性或者非营利性活动;③取得的收入除用于与该组织有关的、合理的支出外,全部用于登记核定或者章程规定的公益性或者非营利性事业;④财产及其利息不用于分配,但不包括合理的工资薪金支出;⑤按照登记核定或者章程规定,该组织注销后的剩余财产用于公益性或者非营利性目的,或者由登记管理机关采取转赠给与该组织性质、宗旨相同的组织等处置方式,并向社会公告;⑥投入人对投入该组织的财产不保留或者享有任何财产权利,投入人是指除各级人民政府及其部门外的法人、自然人和其他组织;⑦工作人员工资福利开支控制在规定的比例内,不变相分配该组织的财产;⑧对取得的应纳税收入及其有关的成本、费用、损失应与免税收入及其有关的成本、费用、损失分别核算。

2.“公益性捐赠税前扣除资格”优惠的对象是:捐赠者。

这里“捐赠者”是指自然人或法人。捐赠者属性不同,对应的纳税减免额度也不相同。其中,企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于慈善活动、公益事业的捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

二、发挥作用不同

1.“非营利组织免税资格”是社会组织“节流”的有效途径。

众所周知,捐赠是社会组织资金的主要来源,于慈善组织来说更为重要。在筹款不易的情况下,免税资格对慈善组织的重要性究竟有多大?我们以案例说话。

2008年,中国青少年发展基金会(下称“青基会”)接受了4亿元捐款,其中2亿元被拨付灾区,结余款有2亿元。按当年实施的《企业所得税法》的规定,青基会算上其他收入与支出共要缴税5500万元。显然,5500万元税款对一个基金会来说,近乎是天价。如果青基会具有非营利组织免税资格,那么这笔税款就可以免除。

虽然,其他社会组织资金规模可能没有上述案例中青基会这么大,但是每年的捐赠收入要缴税的话也是一笔不小的费用。获得免税资格后,捐赠收入是可以全部免税的,这可谓是“节流”的有效途径,也可以让善款在社会保障和服务领域发挥出更直接、更大的社会价值。

2.“公益性捐赠税前扣除资格”,是对捐赠者的税收“嘉奖”。

当下,公众的公益慈善意识不断觉醒,慈善环境也更加优越,越来越多的捐赠者已经享受到了捐赠抵税的政策红利。空说无凭,直接上案例。

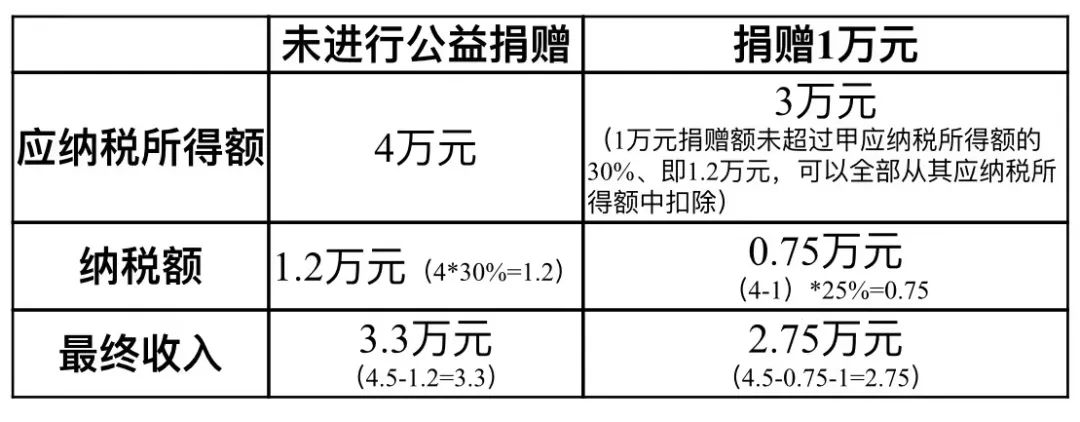

【案例】自然人甲本月税前工资为4.5万元,起征点5千元,应纳税所得额为4万元。甲于当年在某慈善组织(具有公益性捐赠税前扣除资格且在有效期内)设立了一支1万元的个人冠名基金,用于支持本地乡村教育发展。那么,我们一起看一下该笔捐赠对甲的收入有怎样的影响。

*应纳所得额在3.5万元—5.5万元,个税税率30%;应纳所得额在0.9万—3.5万元,个税税率25%。

从案例数据中我们可以看出,捐赠人甲既做了好事,又可依法享受税前扣除优惠,确实是“赠人玫瑰手留余香”。

三、获得方式不同

1.“非营利组织免税资格”需要社会组织等向企业所得税主管税务机关递交免税资格申请,最后由财政、税务联合进行认定并发布名单公告。

2.“公益性捐赠税前扣除资格”需要由社会组织等向登记管理的民政部门申报,最后由民政、财政、税务联合认定并发布名单公告。

四、有效期不同

1.“非营利组织免税资格”有效期为五年。

非营利组织应在免税优惠资格期满后六个月内提出复审申请,不提出复审申请或复审不合格的,其享受免税优惠的资格到期自动失效。

2.公益性捐赠税前扣除资格”有效期为三年。

其中,公益性捐赠税前扣除资格将于当年末到期的公益性社会组织,其公益性捐赠税前扣除资格自发布名单公告的次年1月1日起算;已被取消公益性捐赠税前扣除资格但又重新符合条件的社会组织或者登记设立后尚未取得公益性捐赠税前扣除资格的社会组织,其公益性捐赠税前扣除资格自发布公告的当年1月1日起算。

扫码下载APP

扫码下载APP

科普中国APP

科普中国APP

科普中国

科普中国

科普中国

科普中国