(九-4) 这些大学教材中关于连续(复利)计算公式的讲述错在哪里(例4)

(题注:本《趣谈》一一分析这些大学教材中的错误,应当说做的是不受欢迎的事。

不过也只能这样做,雅各布.伯努利提出的这种错误的“连续(复利)计算”存在时间太长了,我从1988年在《数学的实践与认识》上发表文章《关于所谓增长率的连续计算问题》指出这种连续(复利)计算是错误的,到现在已经30多年了,这错误依然在大学教材中广泛存在,这种错误不是哪几家出版社的错,这错误在所有谈及这问题的书籍中都存在,在1997年诺贝尔经济学奖奖项中存在,不一一分析这些教材中的问题,很难让人相信这种连续(复利)计算方法是错误的,很难改正这种让学生们继续学习糊涂知识的局面,这就是我们要在这里多角度地、反复地、不厌其烦地一一分析这些教材中的错误的想法。)

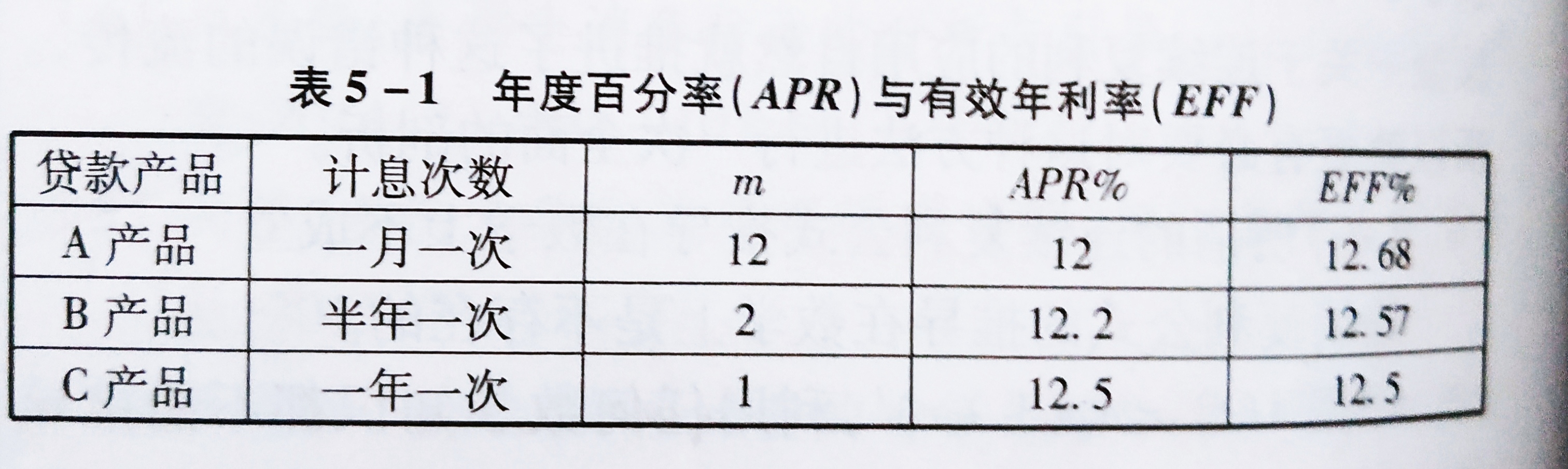

本篇说一个金融学教材中怎么讲连续复利计算的例子。2007年清华大学出版社出版的一本《金融学》中以APR(年度百分率)表示一年分m期计算复利的名义年利率,以EFF表示有效年利率,接下来分析例5.1是怎么错讲连续复利计算模型的。

“例5.1 假定你想向银行申请一笔1年期贷款10000元,银行提供三种产品供你选择:A产品是每月支付一次利息,年利率(年度百分率)12%; B 产品是每半年支付一次利息,年度百分率12.2%;C产品是贷款到期时一次性支付利息和本金,年利率12.3%.这时你应究竟该选择哪一种贷款产品呢?当然是选择利率低的产品,但不是年度百分率,而应当看有效年利率孰高孰低。

对于年度百分率和有效年利率,二者有如下关系: 1+EFF=(1+APR/m)^m (5-5)

其中,EFF表示有效年利率,APR表示年度百分率,m表示每年计息次数。

运用上述公式,我们计算A、B、C三个贷款产品的有效年利率,计算结果见表5-1。从表5-1可以看到,C产品有效年利率最低,即该种贷款对借款人而言成本最低,所以应当选择C产品。

当每年计息次数m趋于无穷大时,即连续不断地进行复利时(连续金融概念),有

当每年计息次数m趋于无穷大时,即连续不断地进行复利时(连续金融概念),有

1+EFF=lim(1+APR/m)^m=e^(APR) (5-6)”

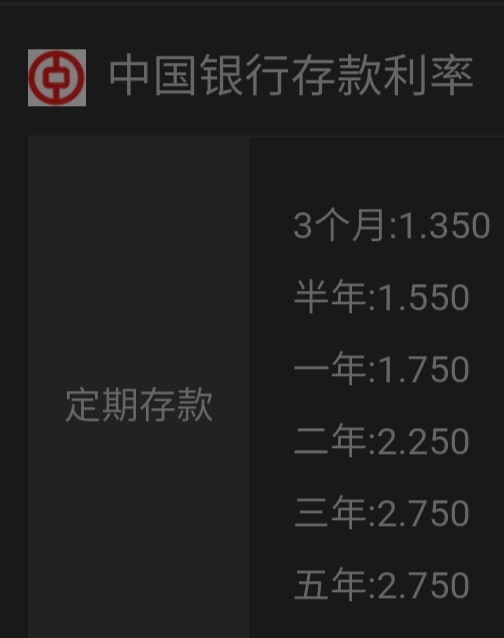

至此先不要看下面内容,结合当前中国银行现行储蓄利率表自己思考一下,这里讲的“连续不断地进行复利(连续金融概念)”是对还是错?

这本《金融学》中讲公式(5-5)和表(5-1)是从数学式和贷款应用两方面讲“当每年计息次数m趋于无穷大时,即连续不断地进行复利时(连续金融概念)”的合理性。

这本《金融学》中讲公式(5-5)和表(5-1)是从数学式和贷款应用两方面讲“当每年计息次数m趋于无穷大时,即连续不断地进行复利时(连续金融概念)”的合理性。

问题是,无论是在银行贷款还是在银行储蓄中,当一年中的计息次数m变动时,公式(5-5)中的APR是固定值,还是随一年中的计息次数m变动?

如果公式(5-5)中的APR是固定值,就说明这公式(5-5)与银行贷款和银行储蓄中的实际应用不是一回事,与实际计算相悖,“当每年计息次数m趋于无穷大时,即连续不断地进行复利时(连续金融概念),有 1+EFF=lim(1+APR/m)^m=e^(APR) (5-6)”说不通;

如果公式(5-5)中的APR随m变动而变动,则“当每年计息次数m趋于无穷大时,即连续不断地进行复利时(连续金融概念),有

1+EFF=lim(1+APR/m)^m=e^(APR) (5-6)”

如此,这极限式e^(APR) 中的APR就不是前边的值了,这APR就不知道会变成什么数值了,这极限式(5-6)没有意义。

就是说,无论怎么讲,这种“连续不断地进行复利时(连续金融概念)”都不成立。

本《趣谈》前面二至五已有论述:资金自身增值规律就是随时间连续“利生利”,即连续随时间按指数函数规律连续复利;资金借出方借入方都是按连续复利 ,即按指数函数规律思考问题。

这里的贷款年利率表(5-1)再次说明,银行与贷款人双方都是运用复利方法思考问题,这复利方法对年、对半年、对月一样,对更短的时间也是一样。就是说,双方都用的是连续复利计算,与资金增值规律一致。复利公式A。(1+r)^t本身描述的就是资金增值规律,就是资金按连续复利呈指数函数增值的规律,不应当存在,也不存在另外的连续复利计算和概念。

问题:1997年诺贝尔经济学奖得主与人合著的《金融学》能不能正确讲述这种连续复利计算公式?这《金融学》有中译本,见下面图片;在1997年诺贝尔经济学奖奖项“B-S期权定价模型”中能不能正确应用这种连续复利计算公式?

扫码下载APP

扫码下载APP

科普中国APP

科普中国APP

科普中国

科普中国

科普中国

科普中国